中国经济网北京10月8日讯 浙江太美医疗科技股份有限公司(以下简称“太美医疗科技”,02576.HK)今日在港交所上市,开盘报11.24港元,跌破发行价。截至收盘,该股收报9.20港元,跌幅29.23%,港股市值18.45亿港元。

最终发售价及配发结果公告显示,太美医疗科技全球发售项下的发售股份数目25,779,000股H股(计及发售量调整权获全部行使及视乎超额配股权行使与否而定),其中香港发售股份数目12,889,600股H股(经重新分配调整及计及发售量调整权获全部行使),国际发售股份数目12,889,400股H股(经重新分配调整及计及发售量调整权获全部行使及视乎超额配股权行使与否而定)。

太美医疗科技的联席保荐人、整体协调人、联席全球协调人、联席账簿管理人及联席牵头经办人为摩根士丹利亚洲有限公司、中国国际金融香港证券有限公司;联席账簿管理人及联席牵头经办人为华泰金融控股(香港)有限公司、招银国际融资有限公司、建银国际金融有限公司、富途证券国际(香港)有限公司、老虎证券(香港)环球有限公司、华盛资本証券有限公司。

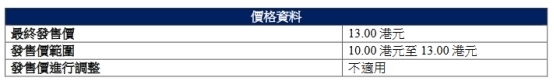

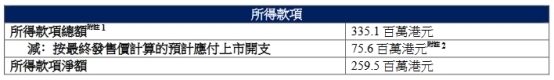

太美医疗科技的最终发售价为13.00港元,所得款项总额为335.1百万港元,扣除按最终发售价计算的预计应付上市开支75.6百万港元,所得款项净额为259.5百万港元。

招股书显示,太美医疗科技拟将自全球发售收取的所得款项净额用于以下用途:约35%将用于优化并升级TrialOS平台及PharmaOS平台及其各自的云端软件及数字化服务;约30%将用于提升公司的核心技术及研发能力;约10%将用于强化公司的销售及营销能力;约15%将用于选择性地寻求公司认为将能扩充公司现有产品及服务品类、扩大客户基础及提升技术能力的战略投资及收购;约10%将用作营运资金及一般企业用途。

招股书称,根据灼识咨询的资料,以2023年的收入计算,太美医疗科技是中国医药及医疗器械研发和营销领域最大的数字化解决方案供应商,市场份额为5.9%。公司为医药及医疗器械行业的产业链各方设计并提供专业的软件及数字化服务。

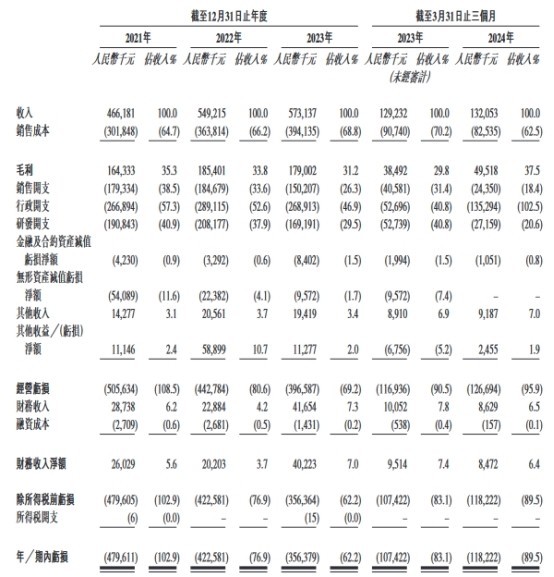

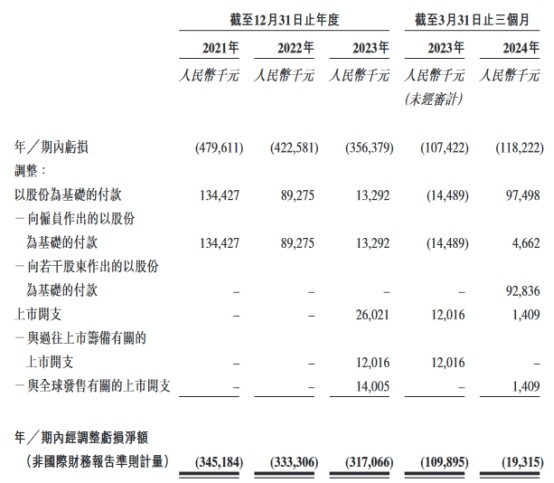

2021年、2022年、2023年及截至2024年3月31日止三个月,太美医疗科技的收入分别为466.2百万元、549.2百万元、573.1百万元、132.1百万元;年/期内亏损分别为479.6百万元、422.6百万元、356.4百万元及118.2百万元;撇除以股份为基础的付款及上市开支的影响,公司经调整亏损净额(非国际财务报告准则计量)分别为345.2百万元、333.3百万元、317.1百万元、109.9百万元及19.3百万元。

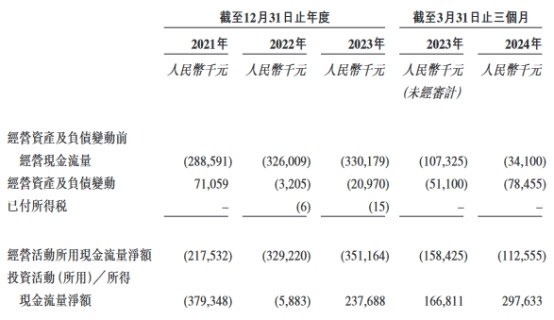

同期,公司经营活动所用现金流量净额分别为217.5百万元、329.2百万元、351.2百万元及112.6百万元。